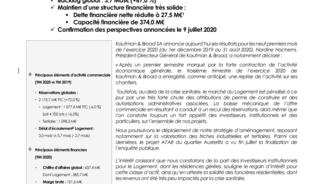

Résultats des neuf premiers mois 2020

- Backlog global : 3,7 Mds€ (+67,0 %)

- Maintien d’une structure financière très solide :

-

- Dette financière nette réduite à 27,5 M€[1]

- Capacité financière de 374,0 M€

-

- Confirmation des perspectives annoncées le 9 juillet

Kaufman & Broad SA annonce aujourd’hui ses résultats pour les neuf premiers mois de l’exercice 2020 (du 1er décembre 2019 au 31 août 2020). Nordine Hachemi, Président-Directeur Général de Kaufman & Broad, a notamment déclaré :

« Après un premier semestre marqué par la forte contraction de l’activité économique générale, le troisième trimestre de l’exercice 2020 de Kaufman & Broad a enregistré, comme anticipé, une reprise de l’activité sur ses chantiers.

Toutefois, au-delà de la crise sanitaire, le marché du Logement est pénalisé à ce jour par une très forte chute des attributions de permis de construire et des autorisations administratives associées. La baisse mécanique de l’offre commerciale en résultant a conduit à un recul des réservations, alors même que l’on constate toujours un fort appétit des investisseurs, institutionnels et des particuliers, sur l’ensemble de nos projets.

Nous poursuivons le déploiement de notre stratégie d’aménagement, reposant notamment sur la valorisation des friches industrielles et tertiaires. Parmi ces dernières, le projet A7A8 du quartier Austerlitz a vu fin juillet la finalisation de l’enquête publique.

L’intérêt croissant que nous constatons de la part des investisseurs institutionnels pour le Logement, dont les résidences gérées, souligne le regain d’intérêt pour cette classe d’actif, ainsi qu’en atteste la solidité des foncières résidentielles, dont les revenus ont été très peu impactés par la crise sanitaire.

Ainsi, conformément à notre stratégie et nous appuyant sur la solidité du bilan de Kaufman & Broad, avec une dette financière nette réduite à 27,5(1) millions d’euros et une capacité financière de 374,0 millions d’euros, nous poursuivons le développement de projets de résidences services en tant que développeur Investisseur-Exploitant.

Dans ce contexte, la solidité de la structure financière de Kaufman & Broad ainsi que le niveau historiquement élevé de son Backlog, tant en Immobilier d’entreprise et en logistique qu’en Logements, nous permettent de confirmer l’ensemble de nos perspectives telles qu’annoncées en juillet dernier.

Sur l’exercice 2020, le chiffre d’affaires devrait atteindre d’environ 1 milliard d’euros, avec un taux d’EBIT proche de 6 % et une quasi absence de dette nette. Pour 2021, le niveau du Backlog à fin août 2020 permet d’anticiper une progression du chiffre d’affaires de l’ordre de 30 %. Cette progression serait supérieure au cas où le projet A7/A8 d’Austerlitz obtiendrait l’ensemble des autorisations administratives en 2021.

Ces perspectives reposent sur une situation économique et sociale compatible avec l’avancement des chantiers ainsi qu’un retour rapide à la normale dans l’attribution des permis de construire. »

Activité commerciale

- Pôle Logement

Sur les neuf premiers mois de 2020, les réservations de logements en valeur s’élèvent à 1 077,4 millions d’euros (TTC), soit une baisse de 6,0 % par rapport aux neuf premiers mois 2019. En volume, elles s’établissent à 4 700 logements, en baisse de 16,5 % par rapport à la même période de 2019.

Le délai d’écoulement des programmes s’est établi à 3,0 mois sur neuf mois, en amélioration de 2,7 mois par rapport à la même période en 2019 (5,7 mois).

L’offre commerciale, avec 96 % des programmes situés en zones tendues (A, Abis et B1), s’élève à 1 558 logements à fin août 2020 (3 569 logements à fin août 2019).

- Répartition de la clientèle

Sur les neuf premiers mois 2020, les réservations en valeur (HT) des primo-accédants sont en baisse par rapport à la même période en 2019 et représentent 7 % des ventes. Les second-accédants représentent 5 % des ventes contre 9% pour la même période de 2019. Les réservations réalisées auprès des investisseurs représentent 22 % des ventes (dont 19 % pour le seul dispositif Pinel). La part des ventes en bloc a progressé de 52 % et représente 66 % des ventes sur les neuf premiers mois de 2020, soit 610,7 millions d’euros.

- Pôle Tertiaire

Sur les neuf premiers mois 2020, le pôle tertiaire a enregistré des réservations nettes de 1 098,3 millions d’euros TTC.

Kaufman et Broad a actuellement en commercialisation ou à l’étude environ 150 000 m² de surfaces de bureaux et environ 75 000 m² de surfaces logistiques. Par ailleurs, près de 30 000 m² de surfaces de bureaux sont actuellement en construction ainsi que plus de 32 500 m² de surfaces logistiques. Enfin, il reste près de 120 000 m² de surfaces de bureaux à signer.

A fin août 2020, le backlog tertiaire s’élève à 1 307,5 millions d’euros.

- Indicateurs avancés de l’activité commerciale et développement

Au 31 août 2020, le backlog Logement s’établit à 2 389,5 millions d’euros (HT), soit 28,7 mois d’activité. A la même date, Kaufman & Broad comptait 150 programmes de logements en cours de commercialisation, représentant 1 558 logements (208 programmes pour 3 569 logements à fin août 2019).

Le portefeuille foncier Logement représente 35 594 lots. Il est en progression de 6,4 % par rapport à celui de fin août 2019 et correspond à plus de 4 années d’activité commerciale.

Résultats financiers

- Activité

Le chiffre d’affaires global s’établit à 657,4 millions d’euros (HT), en recul de 36,2 % par rapport à la même période de 2019.

Le chiffre d’affaires Logement s’élève à 585,7 millions d’euros (HT), contre 920,1 millions d’euros (HT) sur les neuf premiers mois de 2019. Il représente 89,1 % du chiffre d’affaires du groupe. Le chiffre d'affaires de l’activité Appartements baisse de 37,7 % comparé aux neuf premiers mois 2019 et s’établit à 529,7 millions d’euros (HT). Le chiffre d’affaires de l’activité Maisons individuelles en village s’établit à 56,1 millions d’euros (HT) contre 69,4 millions d’euros (HT) sur la même période de 2019.

Le chiffre d'affaires du pôle Tertiaire s’établit à 67,4 millions d'euros (HT), à comparer à 104,7 millions d’euros sur la même période de 2019.

- Eléments de rentabilité

La marge brute des neuf premiers mois 2020 s’élève à 121,6 millions d’euros, à comparer à 206,3 millions d’euros en 2019. Le taux de marge brute s’établit à 18,5 %, en baisse de 41,1% par rapport à celui de la même période en 2019.

Les charges opérationnelles courantes s’élèvent à 91,3 millions d’euros (13,9 % du chiffre d’affaires), contre 109,7 millions d’euros pour la même période en 2019 (10,4 % du chiffre d’affaires).

Le résultat opérationnel courant s’établit à 30,3 millions d’euros, à comparer à 99,6 millions d’euros sur les neuf premiers mois de 2019. Le taux de marge opérationnelle courante s’élève à 4,6 % contre 9,7 % à la même période en 2019.

Le résultat net de l’ensemble consolidé s’élève à 19,6 millions d'euros sur les neuf premiers mois 2020 (à comparer à 67,2 millions à la même période en 2019). Les participations ne donnant pas le contrôle (intérêts des minoritaires) s'élève à 9,0 millions d’euros contre 11,8 millions d’euros à la même période en 2019.

Le résultat net - part du groupe ressort à 10,7 millions d’euros (vs 55,3 millions d’euros sur les neuf premiers mois de 2019).

Au 31 août 2020, conformément à la norme IAS 12, ce résultat net – part du groupe intègre une réduction de la charge d’impôt provenant des dispositions votées dans la loi de finances pour 2018 qui réduit progressivement le taux normal d’impôt sur les sociétés de 33,3 % à 26,5 % en 2021 et 25,0 % à compter de 2022. Dans l’hypothèse où ces dispositions fiscales viendraient à évoluer à l’avenir, la société serait amenée à augmenter sa charge d’impôt afin d’en tenir compte.

- Structure financière et liquidité

Durant la pandémie de Covid-19, la plupart des chantiers du groupe ont été à l’arrêt, total ou partiel, et l’activité commerciale fortement ralentie. Cette situation a eu des conséquences défavorables significatives sur la situation financière du groupe, dont les encaissements ont été quasiment nuls durant cette période en l’absence de nouveaux appels de fonds alors que le règlement des situations de travaux du premier trimestre devenait exigible.

Kaufman & Broad n’a pas demandé le report ou la suspension du paiement de ses charges fiscales et sociales ou sollicité des prêts bancaires garantis par l’Etat, mis en place dans le cadre des mesures de soutien à l’économie. Afin de renforcer encore davantage sa situation de trésorerie déjà solide et d’assurer le financement de ses besoins généraux dans ce contexte, le groupe a notamment procédé en mars 2020 à titre conservatoire au tirage d’un montant de 150 millions d’euros, remboursable sur la ligne de crédit « RCF ».

La dette financière nette (hors dette IFRS 16) s’établit à 27,5 millions d’euros au 31 août 2020, à comparer à une trésorerie nette positive de 3,6 millions d’euros à fin août 2019. La trésorerie active (disponibilités et valeurs mobilières de placement) s’établit à 162,0 millions d’euros, à comparer à 154,4 millions d’euros au 31 août 2019. La capacité financière s’élève à 374,0 millions d’euros à comparer à 404,4 millions d’euros à fin août 2019 (et 458,1 millions d’euros à fin novembre 2019).

Le besoin en fonds de roulement s’établit à 201,8 millions d’euros, soit 18,4 % du chiffre d’affaires sur 12 mois glissants, à comparer à 150,1 millions d’euros au 30 novembre 2019 (10,2 % du chiffre d’affaires). Sa maîtrise repose notamment sur l’excellent délai d’écoulement des programmes du groupe. Au 31 août 2019, le besoin en fonds de roulement s’élevait à 174,6 millions d’euros, soit 11,7 % du chiffre d’affaires.

Perspectives

Concernant les perspectives 2020, Kaufman & Broad envisage un chiffre d’affaires d’environ 1 milliard d’euros, un taux d’EBIT proche de 6 % et une quasi absence de dette nette. Pour 2021, le niveau du Backlog à fin août 2020 permet d’anticiper une progression du chiffre d’affaires de l’ordre de 30 %. Cette progression serait supérieure au cas où le projet A7/A8 d’Austerlitz obtiendrait l’ensemble des autorisations administratives en 2021.

Ces perspectives reposent sur une situation économique et sociale compatible avec l’avancement des chantiers ainsi qu’un retour rapide à la normale dans l’attribution des permis de construire.

Principaux éléments d’activité commerciale (9M 2020 vs 9M 2019)

- Réservations globales :

- 2 175,7 M€ TTC (+72,0 %)

Logement : 1 077,4 M€ TTC (-6,0 %)

Soit 4 700 lots (-16,5%)

Tertiaire : 1 098,3 M€

- Délai d’écoulement[1] Logement : 3,0 mois vs 5,7 mois (- 2,7 mois)

Principaux éléments financiers (9M 2020)

- Chiffre d’affaires global : 657,4 M€

Dont Logement : 585,7 M€

- Marge brute : 121,6 M€

- EBIT : 30,3 M€

- Résultat net - part du groupe : 10,6 M€

- Dette financière nette1 : 27,5 M€

- Capacité financière : 374,0 M€

Principaux indicateurs de développement (9M 2020 vs 9M 2019)

- Backlog global : 3 697,0 M€ (+67,0 %)

Dont Logement : 2 389,5 M€ (+19,3 %)

- Portefeuille foncier Logement : 35 594 lots (+6,4 %)

[1] Sur la base des neuf premiers mois de l’année

Backlog : également appelé carnet de commandes, il est une synthèse à un moment donné qui permet d’estimer le chiffre d’affaires à venir dans les prochains mois.

BEFA : le Bail en l’état futur d’achèvement consiste pour un utilisateur à louer un immeuble avant même sa construction ou sa restructuration.

Capacité financière : correspond à la trésorerie active augmentée des lignes de crédit non tirés à date

Délai d’écoulement : Le délai d’écoulement des stocks est le nombre de mois nécessaire pour que les logements disponibles soient vendus si les ventes se poursuivaient au même rythme que celui des précédents, soit l’encours de logements (offre disponible) par trimestre divisé par les réservations par trimestre écoulés elles-mêmes divisées par trois.

EBIT : correspond au résultat opérationnel courant cad à la marge brute diminuée des charges opérationnelles courantes.

LEU : les LEU (Logements Equivalent Unités livrés) sont le reflet direct de l’activité. Le nombre de « LEU » est égal au produit (i) du nombre de logements d’un programme donné pour lesquels l’acte de vente notarié a été signé et (ii) du rapport entre le montant des dépenses foncières et des dépenses de construction engagées par le groupe sur ledit programme et le budget total des dépenses dudit programme.

Marge brute : correspond au chiffre d’affaires diminué du coût des ventes. Le coût des ventes est notamment constitué du prix des terrains, des coûts fonciers qui y sont rattachés et des coûts de construction.

Offre commerciale : elle est représentée par la somme du stock de logements disponibles à la vente à la date considérée, c’est-à-dire la totalité des logements non réservés à cette date (déduction faite des tranches commerciales non ouvertes).

Portefeuille foncier : représente l’ensemble des terrains pour lesquels tout engagement (promesse de vente…) a été signé.

Réservations : mesurées en volume (Units ou Unités) et en valeur, elles sont le reflet de l’activité commerciale du groupe. Leur intégration au chiffre d’affaires est conditionnée par le temps nécessaire à la transformation d’une réservation en une signature d’acte notarié, fait générateur de la prise de résultat. Par ailleurs, dans les programmes de logements collectifs incluant des immeubles mixtes (appartements, locaux d’activité, commerce, bureau), toutes les surfaces sont converties en équivalents logements.

Taux d’écoulement : Le taux d’écoulement (Te) représente le pourcentage du stock initial qui se vend mensuellement sur un programme immobilier (ventes/mois divisé par le stock initial) ; soit les réservations nettes mensuelles divisées par le rapport du stock début de période augmenté du stock fin de période divisé par deux.

Units : les Units ou Unités permettent de définir le nombre de logements ou d’équivalent logement (pour les programmes mixtes) d’un programme donné. Le nombre d’Units des équivalents logements se détermine en rapportant la surface par type (locaux d’activité, commerce, bureau) à la surface moyenne des logements précédemment obtenue.

VEFA : la Vente en l’état futur d’achèvement est le contrat par lequel le vendeur transfère immédiatement à l’acquéreur ses droits sur le sol ainsi que la propriété des constructions existantes. Les ouvrages à venir deviennent la propriété de l’acquéreur au fur et à mesure de leur exécution ; l’acquéreur est tenu d’en payer le prix à mesure de l’avancement des travaux. Le vendeur conserve les pouvoirs de Maître de l’Ouvrage jusqu’à la réception des travaux.

Données financières

-

Principales données consolidées

(1) Retraitement par suite de l’arrêt de la capitalisation des frais financiers suite au changement d’interprétation de la norme IAS23 et à un reclassement de la charge de CVAE du poste charges opérationnelles au poste impôt sur les résultats.

** Basé sur le nombre de titres composant le capital social de Kaufman & Broad S.A soit 21 864 074 actions au 31août 2019 et 22 088 023 actions au 31 août 2020.

-

Compte de résultat consolidé*

*Non arrêté par le Conseil d’Administration et non audité.

** Retraitement par suite de l’arrêt de la capitalisation des frais financiers suite au changement d’interprétation de la norme IAS23 et à un reclassement de la charge de CVAE du poste charges opérationnelles au poste impôt sur les résultats.

- Bilan consolidé

*Non arrêté par le Conseil d’Administration et non audité.

**Retraitement par suite de l’arrêt de la capitalisation des frais financiers suite au changement d’interprétation de la norme IAS23 et à un reclassement de la charge de CVAE du poste charges opérationnelles au poste impôt sur les résultats.

- Données opérationnelles*

*Non arrêté par le Conseil d’Administration et non audité.

Notre contact presse

Kaufman & Broad Communication

communicationkaufmanbroad@ketb.com

Ils parlent de nous

6 octobre 2020

Les ventes de Kaufman & Broad ont nettement baissé pendant l'été

Batinfo.com

Lire l’article

3 octobre 2020

Kaufman & Broad : un carnet de commandes record

Investir-Le journal des Finances

3 octobre 2020

Les ventes de Kaufman & Braod ont encore baissé cet été

LE FIGARO

2 octobre 2020

Kaufman et Broad : 19,6 ME de bénéfices sur les 9 premiers mois de l'exercice 2020

Boursier.com

Lire l’article

2 octobre 2020

07:46:37 Invité : Nordine Hachemi, PDG de Kaufman

BFM Business Good morning business

2 octobre 2020

07:48:59 Invité : Nordine Hachemi, PDG de Kaufman

BFM Business Good morning business

2 octobre 2020

Kaufman & Broad soutenu par les institutionnels

trouver-un-logement-neuf.com

Lire l’article2 octobre 2020

Les ventes de Kaufman & Broad ont nettement baissé pendant l'été

Batirama.com

Lire l’article2 octobre 2020

Kaufman & Broad: "On a des acquéreurs mais on n'a pas de permis de construire"

Lavieimmo.com

Lire l’article2 octobre 2020

Kaufman & Broad: reprise de l'activité au 3e trimestre

Cerclefinance.com

Lire l’article2 octobre 2020

Kaufman & Broad engrange des commandes en lorgnant les investisseurs

Wansquare.com

Lire l’article2 octobre 2020

Kaufman & Broad : dans le vert après la confirmation des objectifs

Boursier.com

Lire l’article2 octobre 2020

KAUFMAN & BROAD bien orienté : le redressement sur la bonne voie

optionfinance.fr

Lire l’article